Private equity: aspettative stabili per il primo semestre

Milantoni (Deloitte): le previsioni di struttura finanziaria dei nuovi deal risultano sostanzialmente in linea rispetto ai semestri precedenti con una crescente preferenza per strutture finanziarie con un maggior utilizzo della quota di equity

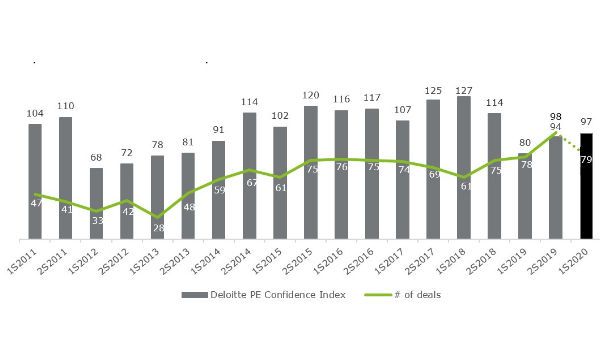

Per il primo semestre 2020, il Deloitte Private Equity Confidence Index (indice costruito ponderando le risposte raccolte nel sondaggio) mostra un miglioramento rispetto al semestre precedente, riportando un valore di 97, con un numero di operazioni atteso almeno pari a 79.

Nel secondo semestre 2019 sono state registrate in Italia 98 operazioni di Private Equity per un controvalore pari a circa 6,4 miliardi di euro (considerando solo le transazioni con valore dell’operazione pubblico).

Il settore che ha visto gli operatori PE maggiormente coinvolti nel secondo semestre 2019 è stato quello del Consumer Business, seguito da quello dei Prodotti e Servizi Industriali e dal Manifatturiero. Nonostante il controvalore complessivo delle operazioni di Private Equity risulti in flessione del 15% rispetto al precedente semestre, si osserva un numero di transazioni in forte crescita, +25% rispetto al semestre precedente.

Confermato l’interesse verso operazioni di LBO/Replacement (per il 55,6% degli operatori intervistati) e verso le operazioni di supporto a MBO/MBI (per il 20,0%) con aziende attive nei settori Manufacturing e Food & Wine.

In aumento anche la size media attesa delle aziende in portafoglio.

In aumento, rispetto al semestre precedente, il focus atteso sull’attività di costruzione del portafoglio, segnalata da più della metà degli intervistati (62,2%). Il tempo dedicato all’attività di dismissione degli investimenti aumenta rispetto al periodo precedente (13,3% rispetto a 5,3%) mentre il focus degli operatori verso l’attività di raccolta di nuovi fondi si riduce (da 18,4% a 11,1%). Infine, resta piuttosto stabile il focus per l’attività di gestione che si attesta intorno a circa 13%.

I valori di cessione attesi sono in leggero aumento rispetto al semestre precedente. Il Trade Sale e il Secondary Buy-Out si affermano come le principali modalità di disinvestimento, ciascuna prevista dal 36,4% degli operatori, seguite dalle MBO/buy-back attese dal 27,3% dei rispondenti. Nessuna preferenza è espressa a favore delle IPO e Write-off come possibile strategia di exit degli investimenti. IRR attesi compresi tra il 15% e il 25%.

Il debito erogato dalle banche commerciali si conferma ancora una volta la fonte principale di finanziamento, segnalata dal 73,8% degli intervistati.

Si registra un minor ricorso ai finanziamenti tramite banca di investimento (-7,2 punti percentuali). Il Senior debt rappresenta anche per il prossimo semestre la modalità di finanziamento più diffusa, confermando la tendenza emersa anche nei precedenti periodi.

Si osserva una leggera flessione degli spread medi applicati, con più di un quarto degli operatori che dichiarano di essersi finanziati con uno spread sull’Euribor inferiore a 200 basis points.

In aumento la presenza in portafoglio di investimenti di minoranza, con stabile interesse verso quelli di maggioranza (pari al 75,6%), mentre in netto calo i co-investments con altri fondi (da 2,6% a 0,0%).

Con riferimento alle nuove opportunità d’investimento, le attese degli operatori per il prossimo semestre mostrano in prevalenza (64,4%) un interesse verso i deal con valore fino a 30 milioni di Euro, a sfavore di quelle di dimensioni più elevate.

Secondo il report semestrale di Deloitte Italy Private Equity Confidence Survey, le aspettative degli operatori di Private Equity e di Venture Capital per il primo semestre 2020 mostrano segnali di stabilità in merito all’attuale ciclo congiunturale e ai volumi di attività di PE rispetto al semestre precedente.

“Il Deloitte Private Equity Confidence Index, riporta un valore di 97 nel primo semestre del 2020, in leggero miglioramento rispetto ai valori del semestre precedente”. commenta Elio Milantoni, Partner di Deloitte Financial Advisory Services e M&A leader.

Le previsioni in merito alla congiuntura economica mostrano un sentiment positivo da parte degli operatori, con il 66,7% dei rispondenti che si attendono uno scenario economico piuttosto stabile. Aspettative stabili per quanto riguarda il numero di deal attesi: il 60% degli operatori si attende un numero invariato di operazioni per il prossimo semestre.

“Il valore dei portafogli PE sarà, ad avviso del 55,6% degli intervistati, in aumento rispetto ai valori di acquisto. Questo dato mostra un segnale di ulteriore consolidamento delle valutazioni nel prossimo semestre”, commenta Milantoni. “Riguardo agli obiettivi di rendimento (IRR) giudicati accettabili, la maggioranza degli operatori (84,4%) colloca le aspettative nella fascia intermedia (15%-25%)”.

Le operazioni di LBO/Replacement si prospettano la tipologia di maggior interesse (55,6% degli intervistati) pur se con preferenze in diminuzione di 5,1 punti percentuali rispetto al periodo precedente, seguite da operazioni di supporto a MBO/MBI (20,0%) e di Expansion Capital (17,8%).

Inoltre, è in aumento l’interesse verso settori come Life Science & Healthcare (+6,1 punti percentuali), Retail (+4,4 punti percentuali) e dei Prodotti Industriali (+2, punti percentuali). Si riduce invece il focus sui settori Packaging, IT e Luxury per quanto rimangano settori di primario interesse per gli operatori del settore.

In riduzione la percentuale di investitori secondo i quali i valori di cessione saranno stabili (60,0%), mentre in aumento la quota di coloro che prevede valori in aumento (22,2%) rispetto al secondo semestre 2019.

Riguardo alle possibili strategie di way-out, si registra un deciso aumento della quota di operatori che prevede di effettuare disinvestimenti principalmente attraverso SBO (+12,1 punti rispetto al semestre precedente). In diminuzione la quota di operatori che segnala la possibilità di disinvestire attraverso Trade Sale (da 48,6% a 36,4%).

Stabile intorno al 73% la percentuale di investitori in PE intervistati che individua nelle banche commerciali la fonte principale di finanziamento. In diminuzione invece i finanziamenti tramite banca di investimento (-7,2 punti percentuali).

“Le aspettative di struttura finanziaria dei nuovi deal risultano sostanzialmente in linea rispetto ai semestri precedenti con una crescente preferenza per strutture finanziarie con un maggior utilizzo della quota di equity”, osserva Milantoni.

“In riduzione di 3 punti la percentuale degli intervistati che prevede, infatti, di finanziare i propri investimenti futuri con strutture finanziarie più aggressive, caratterizzate da una quota di equity compresa tra zero e il 40%”.

Si segnala un leggero calo degli spread medi applicati. Più di un quarto degli operatori intervistati ha finanziato le proprie operazioni con uno spread sull’Euribor inferiore a 200 basis points.