Materie prime e mercato obbligazionario dei titoli di Stato

Donora (Threadneedle): Aggiungere questa asset class ad un portafoglio contribuisce a generare alpha, apporta benefici di diversificazione e fornisce una protezione contro l\'inflazione

Con i rendimenti dei titoli di Stato core ai minimi storici, molti investitori sostengono che questa è semplicemente una conseguenza della crisi finanziaria globale e/o delle continue minacce all’economia globale. Noi abbiamo una visione diversa, ritenendo che è in realtà ciò è parte di una tendenza a più lungo termine. Ci troviamo di fronte ad un mercato rialzista che dura da 30 anni per i titoli del Tesoro degli Stati Uniti, per esempio, con rendimenti in calo dal 15% nel 1981 all’1,5% di oggi. A titolo di confronto, durante l\'ultimo \'grande\' mercato obbligazionario rialzista, dal 1920 fino al 1946, i rendimenti sono scesi tra il 5% e il 6% al di sotto del 2%. Il mercato rialzista di oggi è dunque senza precedenti in termini di longevità e il forte calo dei rendimenti.

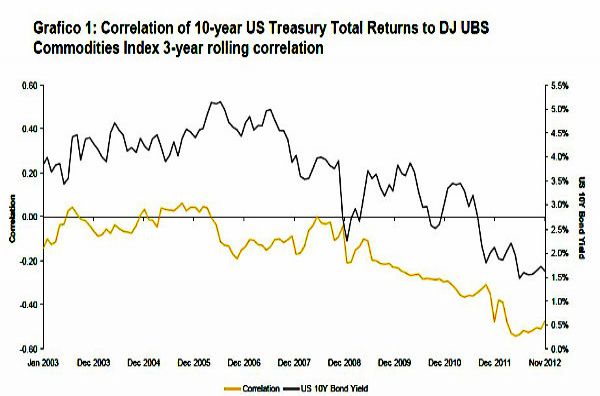

Gli investitori mettono in discussione anche lo status di rifugio sicuro dei titoli di Stato core, data la fragilità delle finanze pubbliche in molti di questi paesi e la probabilità che i rendimenti salgano a partire da una base piuttosto bassa. Ci sono validi motivi affinchè gli investitori a reddito fisso considerino un investimento in materie prime come protezione qualora il mercato rialzista delle obbligazioni subisca una correzione, data la correlazione negativa tra materie prime e mercati del reddito fisso.

Le commodities offrono un’assicurazione contro un futuro incerto

Con i rendimenti dei titoli di Stato poco conosciuti e le prospettive incerte, crediamo che sia probabile che nei prossimi mesi ed anni si verifichi uno dei tre scenari seguenti e tutti e tre dovrebbero essere positivi per gli investitori in materie prime:

Scenario 1: i rendimenti dei titoli di Stato core scenderanno a circa l\'1% e rimarranno bassi per i prossimi cinque anni. Questo è certamente possibile, data l\'esperienza del Giappone, dove i rendimenti obbligazionari sono rimasti sotto il 2% (e spesso più vicini all’1%), dalla fine del 1990.

In tale scenario, la componente a reddito fisso del portafoglio continuerà a funzionare bene. Questo scenario potrebbe non apparire abbastanza interessante per le materie prime, suggerendo che la crescita economica e quindi la domanda rimarranno contenute. Tuttavia, le materie prime rimarranno una diversificazione importante e i loro prezzi potrebbero aumentare notevolmente date le dinamiche della domanda che vi sono sul mercato delle commodities, tra cui petrolio, metalli strategici e agricoltura.

Ciò sottolinea l’importanza delle materie prime per generare alpha anche in un contesto di crescita bassa come quello attuale.

Certamente, se i prezzi del petrolio, per esempio, dovessero esplodere come hanno fatto nel 1970, ci sarebbe ben poco spazio per aumentare la produzione e ridurre i prezzi. La maggior parte dei produttori di petrolio stanno già operando ad un livello vicino ai loro limiti. In effetti, la capacità globale inutilizzata ammonta attualmente a solo 1-2 milioni di barili al giorno, in gran parte concentrata tra i membri dell\'OPEC di Arabia Saudita ed Iran. La perdita di produzione anche da parte di un produttore relativamente piccolo, come l\'Iran, che attualmente esporta circa 1,3 milioni di barili al giorno, potrebbe avere un impatto drammatico sul mercato mondiale del petrolio.

Scenario 2: le sorprese della crescita economica sono al rialzo. Questo potrebbe rapidamente tradursi in prezzi più elevati delle materie prime per i vincoli di approvvigionamento già descritti e ciò sarebbe chiaramente positivo per le commodities di un portafoglio. Ma questo risultato sarebbe negativo per la porzione obbligazionaria, in quanto una crescita economica più forte del previsto (e l’aumento dei prezzi delle materie prime che generano pressioni inflazionistiche) vedrebbe rapidamente la fine delle politiche dei tassi di interesse pari a zero in molti paesi sviluppati.

Scenario 3: Le materie prime possono anche offrire un’assicurazione se l\'era attuale di politiche economiche di governo non ortodosse innescassero un aumento dell\'inflazione. Nessuno sa dove possono portare i vari esperimenti di Quantitative Easing, ma alcuni commentatori sostengono che mediante l\'emissione di una grande quantità di nuovo denaro, le banche centrali stanno creando inflazione che erode il valore reale della carta moneta. Questo perché l\'alternativa di sostenere il potere d\'acquisto della moneta a scapito di un calo economico sostanziale è poco gradito. Le obbligazioni inevitabilmente soffrono dalla crescita dell’inflazione, ma le attività reali come le materie prime hanno un prezzo migliore.

Protezione contro l’inflazione e generazione di alpha

In aggiunta alla loro correlazione negativa con le obbligazioni, le materie prime hanno una correlazione molto bassa anche con le azioni, sottolineando i vantaggi della diversificazione che questa asset class porta ad un portafoglio.

Chi ha vissuto gli anni 1970 ricorderà certamente l\'elevata inflazione di quel periodo.

I prezzi del petrolio si sono triplicati nel 1973 - a seguito di un embargo petrolifero imposto dagli esportatori arabi in seguito alla guerra dello Yom Kippur - e nel 1979 dopo la rivoluzione iraniana sono state interrotte le esportazioni da quel paese. In entrambi i casi, l\'impennata dei prezzi dell\'energia ha innescato un aumento significativo dell\'inflazione. Più di recente, abbiamo visto notevoli aumenti del prezzo di alcune materie prime nella seconda metà del 2010. L’inflazione è poi decollata verso la fine del 2010 e per gran parte del 2011 tra un certo numero di economie emergenti (in cui il consumo dei beni di prima necessità, come i prodotti alimentari e l\'energia è più asimmetrico rispetto alle loro controparti sviluppate). La battaglia successiva per combattere l\'inflazione ha raccolto il maggior numero di titoli in Cina, dove le autorità sono state solo in grado di avviare un allentamento della politica monetaria verso la fine del 2011.

In tutti questi casi (1973, 1979, 2010-2011), l’esposizione di una percentuale relativamente piccola di portafoglio alle commodities avrebbe offerto significativi benefici di diversificazione e un supporto verso un picco inatteso dell\'inflazione.

Posizionare anche solo il 5% di un portafoglio, per esempio, in materie prime durante il picco generale dei prezzi delle materie prime che si è verificato nella seconda metà del 2010 e nella prima parte del 2011 avrebbe certamente fornito un buon livello di protezione contro l\'inflazione. Anche l’indice Dow Jones UBS commodities è cresciuto di oltre il 30% in questo periodo.

In conclusione, le materie prime sono in grado di fornire una copertura importante contro le incerte prospettive per i titoli di Stato core. Date le dinamiche di domanda/offerta che operano in molti settori, i prezzi delle materie prime appaiono ben supportate e i rischi al ribasso per gli investimenti appaiono limitati.

Tuttavia, i mercati delle materie prime sono individuali e distinti con caratteristiche uniche che cambiano continuamente e si evolvono nel corso del tempo. Gli investitori devono essere consapevoli del fatto che il trading o l’investimento in materie prime richiede competenze specialistiche e un’esperienza in grado di adattarsi a questi cambiamenti, una flessibilità che non hanno coloro che adottano strategie passive con investimenti a benchmark.

Crediamo che sia necessario un approccio attivo per sfruttare appieno le opportunità che si presentano regolarmente in tutti i mercati delle materie prime.

David Donora, Responsabile Commodities Threadneedle